Elevate the power of your work

Profitez d'une consultation GRATUITE aujourd'hui !

Current economic headwinds create new pressures on banks, so stability and resilience are essential

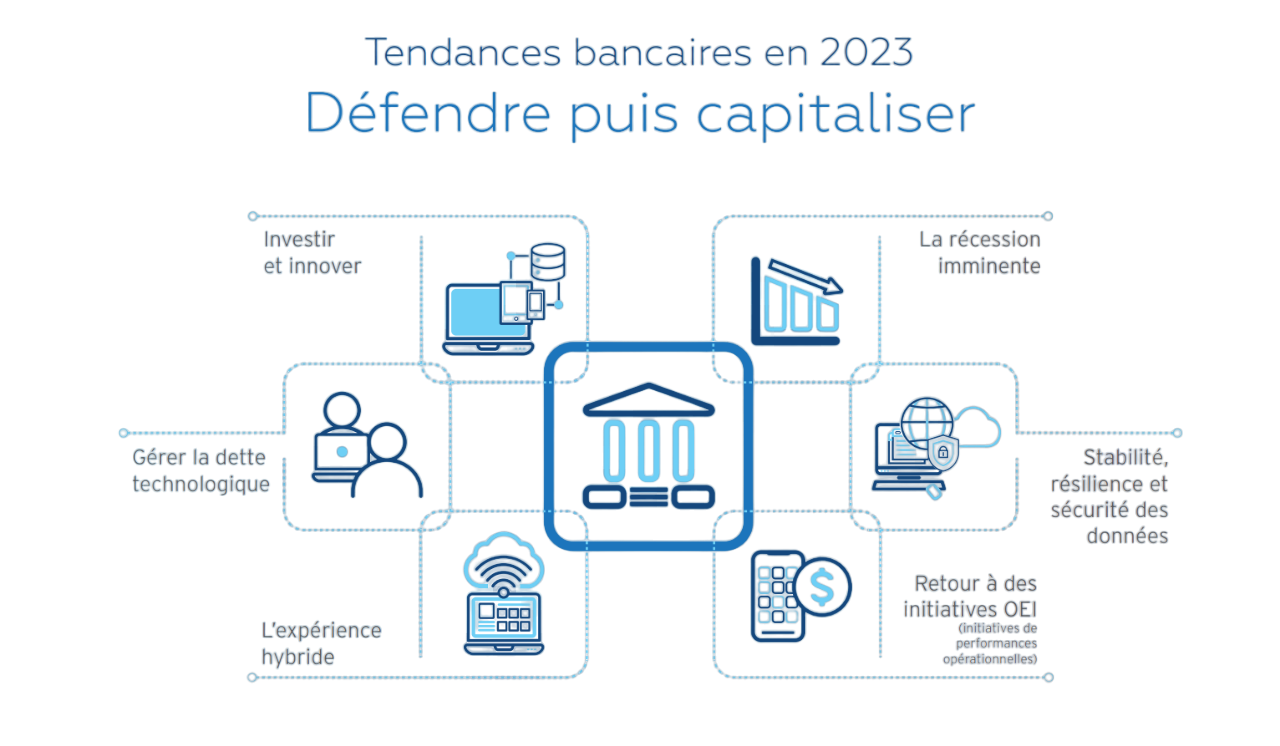

Les perturbations actuelles de l’économie s’ajoutent à la pression des banques qui ont besoin plus que jamais de stabilité et de résilience. Toutefois, pour pouvoir apporter de la valeur à leurs clients et rester concurrentielles, les banques doivent faire de l’innovation et de la transformation numérique des priorités. Les principales thématiques autour des enjeux pour le secteur bancaire en 2023 sont abordées ici en analysant les prévisions et les perspectives des experts.

Les taux d’intérêt et l’inflation sont élevés et la demande des consommateurs ralentit. Les économistes évaluent à 70 % la probabilité que les États-Unis connaissent une récession en 2023. Pourtant, tout en fermant les écoutilles et en attendant que la tempête passe, les banques proactives doivent investir dans l’innovation pour être prêtes lorsque l’économie se redressera. Les banques doivent rechercher de nouvelles sources de valeur en dehors du cadre de réflexion actuel.

Il est important pour les banques de privilégier la performance opérationnelle et le contrôle des coûts. Se consacrant à des initiatives portant sur l’efficacité et les performances opérationnelles, les explorateurs de processus sont voués à devenir des héros aux yeux des banques.

73 % des établissements de services financiers font aujourd’hui de la réduction des coûts une priorité.

Acteur du secteur de la finance ? Découvrez nos solutions de gestion des données tout en assurant leur conformité. Contactez Iron Mountain dès aujourd'hui !

Optimisez l'espace disponible, réduisez les risques et renforcez votre responsabilité sociétale (RSE)

Préservez et protégez vos documents dans des installations conformes et hautement sécurisées.

Profitez d'une consultation GRATUITE aujourd'hui !

La multiplication des interactions numériques et hybrides pendant la pandémie a transformé l’expérience Client (CX). Désormais, les clients réclament des services numériques dont ils attendent beaucoup.

En effet, Les technologies de pointe peuvent contribuer à renforcer la performance opérationnelle pour conserver un avantage concurrentiel. Les établissements bancaires qui campent sur l’inertie numérique et qui n’investissent pas dans les technologies finiront par en subir les conséquences.

Chacun se projette dans la destination finale qu’est le numérique tandis que les banques comprennent que la transformation digitale contribuera à réduire les coûts et à générer de la valeur métier. Les banques n’ont généralement pas les moyens d’extraire de la valeur des énormes volumes de données qu’elles détiennent. L’accélération de la transformation numérique leur donne les outils pour renouveler les fondements de l’activité bancaire.

Les banques sont confrontées à des limitations de ressources, et notamment à une perte de productivité liée à l’usure des talents existants et aux défis de pouvoir en recruter de nouveaux. Elles accordent désormais la priorité à des objectifs plus prudents, dont l’expérience client (CX), l’excellence opérationnelle et de nouveaux produits/services, plutôt qu’à l’augmentation du chiffre d’affaires. Les initiatives en matière de performance et d’efficacité opérationnelles sont une priorité.

Préparez-vous à aider les banques à déployer leur vision d’une entreprise numérique.

Selon nous, les tendances abordées ci-dessus orienteront la prise de décision des établissements bancaires en 2023, tant sur le plan opérationnel et structurel qu’en matière d’investissement.

Cette année, les banques sont confrontées à une thématique holistique fondamentale, à savoir viser zéro émission nette. Au-delà des questions de responsabilité sociétale des entreprises (RSE) et d’empreinte carbone, il s’agit de réduire l’empreinte des établissements financiers dans les domaines de l’immobilier, des actifs physiques, des processus et de la dette technique. Les banques ferment des agences et vont réduire leurs actifs physiques, notamment informatiques. Les processus sont optimisés et modernisés en adoptant entre autres une approche agile. Les établissements bancaires doivent se débarrasser des technologies obsolètes et moderniser leur architecture propriétaire. Enfin, les critères environnementaux, sociaux et de gouvernance (ESG) sont désormais un impératif métier et les banques sont sous pression pour tenir leurs objectifs. Elles visent notamment à réduire leurs émissions de gaz à effet de serre, à atteindre zéro émission nette de carbone et à démontrer des résultats concrets.

Iron Mountain accompagne ses clients qui exercent des activités bancaires de détail, commerciales et de gestion de patrimoine. 2500 établissements de services financiers à travers le monde ont choisi Iron Mountain. Voyons de plus près comment ces différents sous-secteurs bancaires relèveront les défis de 2023.

Les banques abordent globalement 2023 dans une position relativement solide. Les réserves de fonds propres sont fortes et les niveaux de liquidités sont bons. Et puisque l’augmentation des taux générera plus de produit net d’intérêts, les banques de détail devraient bien se porter en 2023. Toutefois, les performances de l’activité bancaire d’investissement devraient être mitigées en raison du marasme des activités de prise ferme et de conseil en fusion et acquisition.

Les banques de détail devront faire face à l’augmentation des taux, à l’inflation et au ralentissement de la croissance à court terme. Mais pour rester compétitives, elles doivent faire de l’engagement des clients une priorité. Bien que les banques de détail comprennent l’importance d’optimiser l’expérience numérique des clients, elles ne sont que 2 sur 10 à s’engager régulièrement dans des pratiques qui leur en donnent les moyens. Une étude réalisée par Forrester montre que les banques de détail qui optimisent régulièrement la CX connaissent une croissance 3,2 fois plus rapide que celle de leurs concurrents qui ne le font pas. Développer une stratégie de CX fondée sur les données oblige en général à harmoniser les activités des guichets et des services administratifs, et à restructurer le réseau d’agences.

Les banques commerciales seront confrontées en 2023 à l’augmentation de l’inflation, aux problèmes liés à la récession et à des défis de chaîne logistique, mais la demande de fonds de roulement pourrait rester forte. Beaucoup de banques commerciales ont annoncé des licenciements massifs, mais les informaticiens sont globalement à l’abri car les dirigeants savent qu’ils ne peuvent pas se permettre d’être à la traîne dans le domaine technologique. Sur un plan plus stratégique, les banques commerciales envisagent d’investir dans le numérique, d’exploiter les technologies pour doper les performances des processus administratifs, rendre les flux de travail plus intelligents et obtenir plus d’engagement de leurs collaborateurs. En outre, les initiatives ESG offrent aux banques commerciales une occasion en or pour mobiliser des fonds et accompagner ainsi leur clientèle d’entreprises dans la concrétisation de leurs propres objectifs environnementaux.

Concernant la gestion de patrimoine, l’horizon 2023 est plus souriant. Les gestionnaires de patrimoine ont pour principale cible de marché les enfants du millénaire et la génération Z, des clients qui maîtrisent la technologie et qui recherchent une expérience numérique à valeur ajoutée. Par ailleurs, leur conscience sociétale les pousse à investir en cohérence avec leurs valeurs. La dématérialisation de bout en bout dans les sociétés de gestion de patrimoine est cruciale pour améliorer les performances et générer une CX supérieure. Le segment de la gestion de patrimoine est par ailleurs un acteur de premier plan pour l’adoption de l’IA. Selon une récente étude, 68 % des sociétés de gestion de patrimoine utilisent des outils d’IA à l’appui de leurs processus décisionnels.

Nous pensons que les banques donneront à nouveau la priorité aux initiatives liées aux performances opérationnelles et à la rentabilité afin de préserver leur stabilité et leur résilience en 2023. Parallèlement, elles continueront d’accorder la priorité à l’innovation, dont la transformation numérique, pour ne pas se faire distancer.

Enfin, d’après une étude diligentée par Iron Mountain, 93 % des responsables, dirigeants et cadres visent l’abolition des supports papier d’ici 2027. Remettre de l’ordre dans les documents papier permet de réduire les coûts et les risques tout en ouvrant la porte à un surplus de valeur généré par l’information numérique. La transformation numérique sera essentielle pour que le secteur bancaire continue d’évoluer de servir les clients.

Iron Mountain peut aider les établissements bancaires à atteindre leurs objectifs en les accompagnant dans les domaines suivants.

Saisissez vos informations pour accéder à l'ensemble du contenu.